本大5年的资货币资产迁徙数字市场财库崛起加密

最近在浏览加密市场数据时,我注意到一个相当有趣的现象。截至2025年8月21日,上市公司和私营企业为数字资产财库(DAT)策略筹集了惊人的150多亿美元,这个数字把传统加密风投60-80亿美元的规模远远甩在了后面。这让我不禁思考:为什么企业们突然热衷于直接囤积加密资产,而不是像以前那样投资初创企业?

什么是数字资产财库?

想象一下,一家公司不再把现金存在银行,而是全部换成比特币或者以太坊放在资产负债表上。这就是DAT策略的核心。与传统ETF不同,这些公司会主动参与质押、验证等链上活动。MicroStrategy(现更名为Strategy)就是最典型的例子,他们现在持有超过58万枚比特币,价值远超公司传统业务价值。

我特别喜欢把这个趋势比作现代版的"淘金热"——不过这次企业们不是去挖矿,而是直接把金条搬进保险库。特别是看到一些公司甚至为特定的加密资产设立特殊股票类别,比如STRK、STRF这样的优先股,不得不佩服这些金融创新的想象力。

2025年的资本流向

今年7月是个关键转折点,DAT融资额飙升至62亿美元的峰值。相比之下,传统加密风投显得异常冷清——交易数量直接腰斩,从去年同期的1933笔下降到856笔。即使算上币安那笔20亿美元的异常交易,风投总额也只有DAT的一半左右。

有趣的是,除了比特币这个"数字黄金"外,企业们开始大举进军山寨币市场。Hyperliquid的HYPE代币成为第二大收购目标,多个DAT财库共投入约15亿美元。还有SUI、SOL、TON这些项目的代币也备受青睐。这让我想起2017年ICO狂热,只不过这次主角换成了上市公司。

为什么企业如此热衷?

经过分析,我发现主要有几个驱动因素:首先是流动性优势。相比锁定期长达几年的风投,DAT股票可以随时买卖。其次是那个神奇的"溢价飞轮"——DAT股票常常以高于其加密资产净值的价格交易,这让企业能够以高估值发行新股继续囤币。当然,美国会计准则的变化也功不可没,现在企业可以按市价计算加密资产价值了。

不过最让我惊讶的是这些公司的讲故事能力。他们把自己包装成"现货ETF的运营版",既提供股票上涨空间,又具备加密原生业务的想象空间。这种双重叙事确实很讨资本市场欢心。

市场的疯狂反应

在研究这些DAT案例时,我发现市场反应相当戏剧化。比如Verb Technology宣布5.58亿美元TON交易当天,股价直接从2美元飙到6美元,涨幅超过200%!但第二天就暴跌50%,完美诠释了什么叫"买预期卖事实"。

Mill City的故事更有意思。首次宣布4.5亿美元SUI交易时股价上涨170%,但当他们宣布第二笔5亿美元融资时,市场反倒不买账了——股价下跌11%。看来即使是加密市场,也逃不过边际效应递减的规律。

溢价与风险的平衡游戏

目前大多数DAT股票都存在溢价,但程度差异很大。Strategy的比特币持仓溢价10-15%,而像Ether Machine这样的公司却以86%的惊人折价交易。这反映出市场对不同DAT策略的信任度差异。

我注意到一个有趣现象:那些溢价超过30%的股票,后期往往会均值回归。这让我想起2000年互联网泡沫时期,那些P/S(市销率)超高的科技股最终都难逃下跌命运。不过话说回来,在加密市场,有时候"非理性繁荣"能持续的时间比想象中长得多。

谁在背后推波助澜?

从投资者类型来看,这是一个传统金融与加密原生的奇妙混合。Pantera、Polychain这些加密风投自然积极参与,但像Ribbit Capital这样的传统金融科技投资者也加入战局。最有趣的是代币基金会直接下场,比如TON基金会为Verb注资,Sui基金会与Mill City合作。

这些大玩家的投资规模相当可观:Pantera在Mill City的投资约5000万美元,Kingsway领投Verb的金额超过5000万美元。看到这些数字,我不禁感叹:这些本该投资初创企业的钱,现在直接流向了代币储备。

未来展望与隐忧

短期来看,DAT资金流确实支撑了加密价格。仅DAT公司持有的ETH就超过300万枚,价值约130亿美元。但长远来看,我担心这种趋势会挤压真正的创新资金。

一位风投朋友曾私下抱怨:"现在要说服LP投资早期项目越来越难了,他们更愿意把钱投到那些可以直接买币的上市公司。"这让我不禁思考:如果资本都去追逐现有代币,谁来建设未来的加密基础设施?

总的来说,DAT现象反映了加密市场正在走向成熟,但也带来新的挑战。就像淘金热时期最赚钱的是卖铲子的人一样,也许在这一轮资本迁徙中,真正受益的是那些善于玩转金融工程的上市公司。但对于整个加密生态系统的长期健康发展来说,我们可能需要在投机和创新之间找到更好的平衡点。

(责任编辑:查询)

-

说真的,作为一个从2013年就开始关注加密领域的老韭菜,这个问题让我感慨万千。记得当年第一次用比特币买披萨时那种兴奋感,仿佛看到了未来金融的曙光。可十五年过去了,我们有了上千种代币、数百条公链,但至今还没出现一个像微信或支付宝那样真正融入普通人生活的加密应用。加密世界的"基建狂魔"时代这十五年,加密圈简直像个狂热的建筑工地。从比特币的"数字黄金"概念开始,到以太坊的智能合约革命,再到DeFi和NF...

...[详细]

说真的,作为一个从2013年就开始关注加密领域的老韭菜,这个问题让我感慨万千。记得当年第一次用比特币买披萨时那种兴奋感,仿佛看到了未来金融的曙光。可十五年过去了,我们有了上千种代币、数百条公链,但至今还没出现一个像微信或支付宝那样真正融入普通人生活的加密应用。加密世界的"基建狂魔"时代这十五年,加密圈简直像个狂热的建筑工地。从比特币的"数字黄金"概念开始,到以太坊的智能合约革命,再到DeFi和NF...

...[详细]

-

市场警报:JTO、RENDER、SEI三大币种反弹或是逃生出口

最近市场波动剧烈,让我想起了去年的熊市行情。作为经历过多次牛熊转换的老韭菜,我想分享一些个人观察。JTO:1.87美元或是绝佳做空点JTO这个走势真让人头疼!1.6美元附近来回震荡,像坐过山车一样。上周我亲眼看着它从1.99美元一路滑落,当时不少散户还在喊着抄底,结果...你懂的。现在1.75美元这个位置确实有点意思,但我觉得反弹到1.87美元附近就会碰壁。记得去年BCH也是这种走势,反弹后直接腰...

...[详细]

最近市场波动剧烈,让我想起了去年的熊市行情。作为经历过多次牛熊转换的老韭菜,我想分享一些个人观察。JTO:1.87美元或是绝佳做空点JTO这个走势真让人头疼!1.6美元附近来回震荡,像坐过山车一样。上周我亲眼看着它从1.99美元一路滑落,当时不少散户还在喊着抄底,结果...你懂的。现在1.75美元这个位置确实有点意思,但我觉得反弹到1.87美元附近就会碰壁。记得去年BCH也是这种走势,反弹后直接腰...

...[详细]

-

这两天区块链圈子里可真是热闹非凡啊!从监管机构的步步紧逼,到各大平台的创新布局,还有资本市场的暗流涌动,让我这个行业老手都觉得目不暇接。监管者的紧箍咒美国CFTC又来给市场念紧箍咒了。这次他们把目光瞄准了那些想在美国地盘上"捞金"的外国交易平台,据说连数字资产市场也要管得死死的。说实话,这种跨境的监管套利游戏确实该整顿,但有时候真觉得这些监管机构是不是管得太宽了?SEC那边也不消停,把灰度以太坊E...

...[详细]

这两天区块链圈子里可真是热闹非凡啊!从监管机构的步步紧逼,到各大平台的创新布局,还有资本市场的暗流涌动,让我这个行业老手都觉得目不暇接。监管者的紧箍咒美国CFTC又来给市场念紧箍咒了。这次他们把目光瞄准了那些想在美国地盘上"捞金"的外国交易平台,据说连数字资产市场也要管得死死的。说实话,这种跨境的监管套利游戏确实该整顿,但有时候真觉得这些监管机构是不是管得太宽了?SEC那边也不消停,把灰度以太坊E...

...[详细]

-

今天早上刚冲完咖啡,就看到一个重磅消息——美国商务部居然把GDP数据上链了!说实话,这个操作让我感到挺意外的。大家都知道区块链技术很火,但没想到政府部门会这么积极拥抱新技术。据说是从2025年7月开始,美国商务部会把季度GDP数据发布到比特币、以太坊等9条主流公链上。这波操作可以说是开创了先河,毕竟以前哪见过政府部门这么玩区块链的。美国监管政策大转弯说到监管政策,最近CFTC的动作也挺有意思。他们...

...[详细]

今天早上刚冲完咖啡,就看到一个重磅消息——美国商务部居然把GDP数据上链了!说实话,这个操作让我感到挺意外的。大家都知道区块链技术很火,但没想到政府部门会这么积极拥抱新技术。据说是从2025年7月开始,美国商务部会把季度GDP数据发布到比特币、以太坊等9条主流公链上。这波操作可以说是开创了先河,毕竟以前哪见过政府部门这么玩区块链的。美国监管政策大转弯说到监管政策,最近CFTC的动作也挺有意思。他们...

...[详细]

-

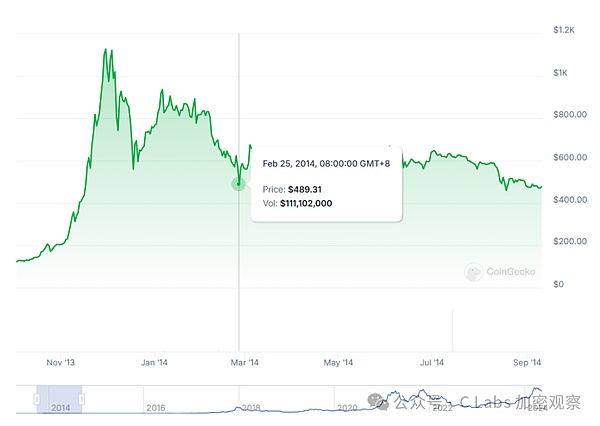

说实话,当我第一次听说比特币时,还以为是某个网络游戏的虚拟货币。谁能想到,这个数字世界里的"魔法金币",如今已经成长为撼动全球金融体系的庞然大物。就像我那位在2010年用比特币买了两个披萨的程序员朋友,现在想起来估计肠子都悔青了——那两个披萨如今价值上亿美元!神秘起源:数字货币的"创世纪"记得2008年金融危机那会儿,大家都在质疑传统银行体系。就在这个时候,一个叫"中本聪"的神秘人物(也可能是团队...

...[详细]

说实话,当我第一次听说比特币时,还以为是某个网络游戏的虚拟货币。谁能想到,这个数字世界里的"魔法金币",如今已经成长为撼动全球金融体系的庞然大物。就像我那位在2010年用比特币买了两个披萨的程序员朋友,现在想起来估计肠子都悔青了——那两个披萨如今价值上亿美元!神秘起源:数字货币的"创世纪"记得2008年金融危机那会儿,大家都在质疑传统银行体系。就在这个时候,一个叫"中本聪"的神秘人物(也可能是团队...

...[详细]

-

每次和朋友聊加密货币,他们总爱问:"比特币现在多少钱?"但作为一个在这个行业摸爬滚打多年的人,我总会忍不住说:"其实更值得关注的是以太坊。"这个神奇的区块链平台就像互联网早期的Linux系统一样,正在悄悄改变着我们使用技术的方式。一个俄罗斯小伙的疯狂构想2013年冬天,加拿大滑铁卢大学计算机系里,19岁的Vitalik Buterin正在敲打键盘。这个戴着黑框眼镜的俄罗斯裔少年有个大胆的想法:既然...

...[详细]

每次和朋友聊加密货币,他们总爱问:"比特币现在多少钱?"但作为一个在这个行业摸爬滚打多年的人,我总会忍不住说:"其实更值得关注的是以太坊。"这个神奇的区块链平台就像互联网早期的Linux系统一样,正在悄悄改变着我们使用技术的方式。一个俄罗斯小伙的疯狂构想2013年冬天,加拿大滑铁卢大学计算机系里,19岁的Vitalik Buterin正在敲打键盘。这个戴着黑框眼镜的俄罗斯裔少年有个大胆的想法:既然...

...[详细]

-

看着屏幕上的K线图,我不禁感叹:8月的以太坊市场就像在走钢丝。作为一名经历过多次牛熊转换的老韭菜,我太熟悉这种微妙的市场氛围了。让我们一起来剖析这个充满戏剧性的时刻。市场现况:在钢丝上跳舞8月27日这天,ETH的价格定格在4540美元附近,就像个犹豫不决的舞者。说实话,这个位置相当尴尬——既不算太低让人想抄底,也不算太高让人想追涨。从技术面来看,4350-4630美元这个区间就像一个巨大的笼子,把...

...[详细]

看着屏幕上的K线图,我不禁感叹:8月的以太坊市场就像在走钢丝。作为一名经历过多次牛熊转换的老韭菜,我太熟悉这种微妙的市场氛围了。让我们一起来剖析这个充满戏剧性的时刻。市场现况:在钢丝上跳舞8月27日这天,ETH的价格定格在4540美元附近,就像个犹豫不决的舞者。说实话,这个位置相当尴尬——既不算太低让人想抄底,也不算太高让人想追涨。从技术面来看,4350-4630美元这个区间就像一个巨大的笼子,把...

...[详细]

-

看到以太坊冲破4900美元大关的那一刻,我的交易员朋友马克在群里发了20个"惊呆了"的表情包。这不仅仅是一个数字的突破,更标志着加密市场迎来了一个全新的时代。作为一个经历过多次牛熊的老韭菜,我必须说这次的行情与以往有着本质的不同。美联储的"魔法棒"效应还记得上周鲍威尔在杰克逊霍尔的讲话吗?这位美联储主席的语气稍微温柔了点,市场就立刻像打了鸡血一样。这让我想起2020年疫情后的大放水,当时加密货币也...

...[详细]

看到以太坊冲破4900美元大关的那一刻,我的交易员朋友马克在群里发了20个"惊呆了"的表情包。这不仅仅是一个数字的突破,更标志着加密市场迎来了一个全新的时代。作为一个经历过多次牛熊的老韭菜,我必须说这次的行情与以往有着本质的不同。美联储的"魔法棒"效应还记得上周鲍威尔在杰克逊霍尔的讲话吗?这位美联储主席的语气稍微温柔了点,市场就立刻像打了鸡血一样。这让我想起2020年疫情后的大放水,当时加密货币也...

...[详细]

-

最近在加密圈里,BitMine这家公司的操作简直让人叹为观止。说真的,我从业这么多年,很少见到这么教科书式的资本游戏。短短几个月时间,他们就完成了从传统企业到数字资产巨头的华丽转身,这速度,这阵仗,活脱脱给传统金融圈上了一课。一场蓄谋已久的资本行动记得那天是2025年6月底,BitMine突然放了个大招。先是宣布要搞2.5亿美元的私募,接着更劲爆的是把Fundstrat的创始人Tom Lee请来当...

...[详细]

最近在加密圈里,BitMine这家公司的操作简直让人叹为观止。说真的,我从业这么多年,很少见到这么教科书式的资本游戏。短短几个月时间,他们就完成了从传统企业到数字资产巨头的华丽转身,这速度,这阵仗,活脱脱给传统金融圈上了一课。一场蓄谋已久的资本行动记得那天是2025年6月底,BitMine突然放了个大招。先是宣布要搞2.5亿美元的私募,接着更劲爆的是把Fundstrat的创始人Tom Lee请来当...

...[详细]

-

美联储最近的动作挺有意思的,7月份的会议纪要里居然8次提到了稳定币这个词。看来这帮经济学家们是真把稳定币当回事了。说实话,我以前也觉得这些数字资产就是一群极客在玩的游戏,但现在看来,它们正在实实在在地影响着全球金融体系。美联储对稳定币的双面看法美联储那帮委员们讨论得挺热闹,他们对稳定币的看法可以说是爱恨交织。一方面看到稳定币可能提高支付效率,还能增加对美国国债的需求;另一方面又担心这玩意会对传统银...

...[详细]

美联储最近的动作挺有意思的,7月份的会议纪要里居然8次提到了稳定币这个词。看来这帮经济学家们是真把稳定币当回事了。说实话,我以前也觉得这些数字资产就是一群极客在玩的游戏,但现在看来,它们正在实实在在地影响着全球金融体系。美联储对稳定币的双面看法美联储那帮委员们讨论得挺热闹,他们对稳定币的看法可以说是爱恨交织。一方面看到稳定币可能提高支付效率,还能增加对美国国债的需求;另一方面又担心这玩意会对传统银...

...[详细]

SOL涨势如虹:为什么说这个以太坊杀手可能迎来2-4倍暴涨?

SOL涨势如虹:为什么说这个以太坊杀手可能迎来2-4倍暴涨? 深度解读:RWA市场爆发式增长背后的机遇与挑战

深度解读:RWA市场爆发式增长背后的机遇与挑战 美联储放鸽记:鲍威尔一席话,全球市场炸开了锅

美联储放鸽记:鲍威尔一席话,全球市场炸开了锅 2025年8月30日数字货币行情手记:比特币与以太坊的市场脉搏

2025年8月30日数字货币行情手记:比特币与以太坊的市场脉搏 咖啡与代码:一个乌克兰移民如何用一杯浓缩咖啡的时间颠覆区块链世界

咖啡与代码:一个乌克兰移民如何用一杯浓缩咖啡的时间颠覆区块链世界